SheepDex — Какая торговая стратегия лучше всего Range Orders

Написано заранее: с момента своего запуска Uniswap V3 поднялся на лидирующую позицию по объему торгов на децентрализованной бирже (DEX) всего за несколько месяцев благодаря своей системе ордеров диапазона, которая увеличивает концентрацию ликвидности. SheepDex, запущенный в сети BSC 25 сентября, также является первым DEX, который представил систему ордеров диапазона в BSC с суперконцентрацией ликвидности, что существенно повлияет на ликвидность BSC. Однако, согласно статистике, большинство текущих позиций Uniswap V3 LP по-прежнему являются простой пассивной позицией ликвидности, что показывает, что Uniswap V3 имеет огромный потенциал, который еще не был использован. А четыре исследователя из Гарвардского университета, Майкл Нойдер, Ритвик Рао, Дэниел Дж. Мороз и Дэвид К. Паркс написали статьи, в которых обсуждалась стратегия обеспечения ликвидности Uniswap v3. Они пришли к выводу, что риск нейтральный и низкий. В условиях риска стратегия пропорционального перераспределения является почти лучшей, в то время как в ситуациях с высоким риском или для поставщиков ликвидности, которые крайне не склонны к риску, оптимальным решением является равномерное перераспределение.

Обзор

Uniswap в настоящее время является крупнейшей децентрализованной биржей цифровых активов, и ее последняя версия, Uniswap V3, позволяет поставщикам ликвидности (LP) распределять ликвидность по одному или нескольким диапазонам цен активов, а не всему диапазону цен. Когда рыночная цена актива остается в этом диапазоне, вознаграждение, получаемое поставщиком ликвидности (LP), пропорционально размеру выделенной ликвидности.

Это поднимает вопрос о стратегиях обеспечения ликвидности: когда цены остаются в пределах диапазона, меньший интервал приведет к более концентрированной ликвидности и, соответственно, большей доходности, но риск будет выше. Мы формализовали эту проблему и изучили три типа стратегий для поставщиков ликвидности (LP): (1) равномерное распределение, (2) пропорциональное распределение и (3) оптимальное (посредством задач оптимизации с ограничениями) распределение.

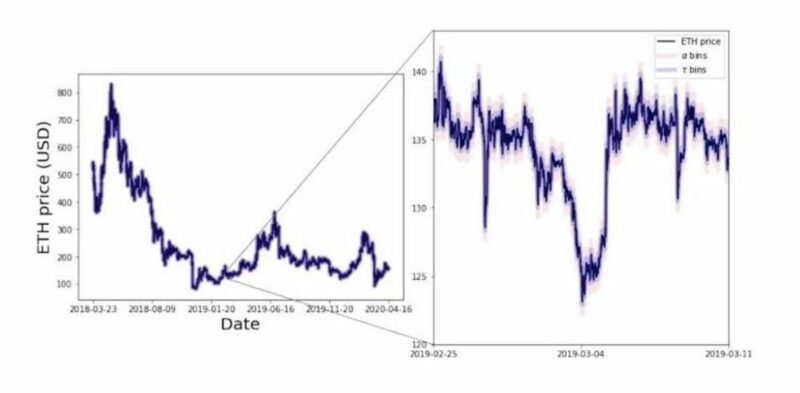

Мы показываем экспериментальные результаты, основанные на исторических данных о ценах Ethereum, которые показывают, что простая стратегия предоставления ликвидности может обеспечить почти оптимальную полезность. В случае низкого риска он более чем в 200 раз превышает доход от предложения ликвидности Uniswap v2.

Вступление

Децентрализованное финансирование (DeFi) — это большая и быстрорастущая область в экосистеме криптовалют и блокчейнов. Он направлен на копирование традиционных финансовых посредников и инструментов с использованием смарт-контрактов, выполняемых на блокчейне (обычно Ethereum), и осуществление финансовых инноваций.

С мая 2020 года по май 2021 года TVL (общая фиксированная стоимость), участвующая в соглашении DeFi, быстро увеличилась с 800 миллионов долларов США до 80 миллиардов долларов США [15].

Как децентрализованный обмен (DEX) в подполе DeFi, он позволяет пользователям обмениваться различными типами токенов без доверенного посредника. В настоящее время большинство децентрализованных бирж (включая Uniswap) относятся к категории маркет-мейкеров с постоянной функцией (CFMM). CFMM не использует книгу заказов, как традиционная биржа, а вместо этого использует автоматизированного маркет-мейкера (AMM) для определения цены актива.

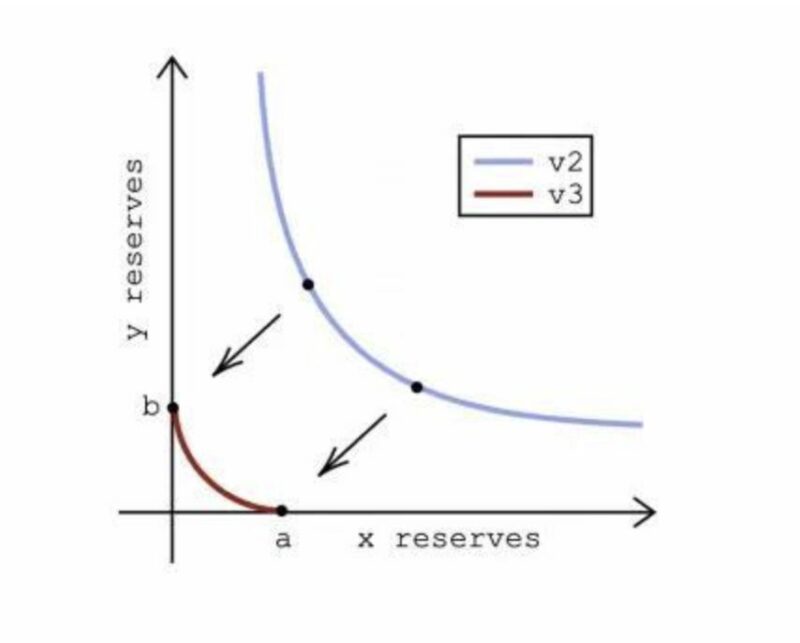

В Uniswap V2 пары токенов можно обменивать друг с другом, используя пул ликвидности, содержащий два токена. Допустимые транзакции определяются кривой резервов 𝑥 * 𝑦 = 𝑘, где 𝑥 и 𝑦 представляют количество токенов каждого типа в пуле ликвидности, а 𝑘 остается неизменным в транзакции. Поставщики ликвидности (LP) добавляют токены в пул ликвидности, которые трейдеры могут обменивать, и получают вознаграждение в виде комиссий, выплачиваемых трейдерами. На рисунке 1 (синий) показана кривая резервирования Uniswap V2. Чтобы обменять определенное количество токенов на определенное количество токенов, трейдер должен оставить резервный продукт неизменным, а именно (𝑥 — Δ𝑥) (𝑦 + Δ𝑦) = 𝑘.

Рисунок 1: Кривые резервов Uniswap V2 и V3. Обеспечение концентрированной ликвидности V3 в ценовом диапазоне [𝑝𝑎, 𝑝𝑏] приводит к тому, что кривая Uniswap V2 𝑥 * 𝑦 = 𝑘 пересекает оси в 𝑎 и 𝑏 соответственно. Пересечение рассчитывается путем установки 𝑥 и 𝑦 на ноль на кривой резерва V3 (уравнение 1).

Кривая резервов также определяет эффективную цену токена 𝑥 в единицах токена 𝑦, то есть 𝑝𝑥 (𝑥, 𝑦) = −𝑑𝑦 / 𝑑𝑥 [12]. В среде Uniswap V2 𝑥 * 𝑦 = 𝑘 Curve мы имеем

y = k / x => px (x, y) = k / x2

Затем мы берем «цену», соответствующую AMM и пулу ликвидности, как цену 𝑥, то есть 𝑝𝑥 (𝑥 , 𝑦), и делаем Токен 𝑥 волатильным относительно Токена 𝑦. В Uniswap V2, когда трейдер использует ликвидность для своп-транзакций, поставщик ликвидности будет вознагражден, каждый из которых несет фиксированную комиссию в размере 0,3% [2]. Каждый поставщик ликвидности предоставляет ликвидность во всем диапазоне возможных цен (0, ∞) и получает вознаграждение в соответствии с его долей в общей ликвидности в пуле.

3 мая 2021 года новый протокол Uniswap Uniswap V3 [3] был запущен в основной сети Ethereum. Основное обновление Uniswap V3 до Uniswap V2 — повышение централизованной ликвидности [3]. За три недели в рамках этого нового соглашения было собрано более 1,2 миллиарда долларов США в TVL, а средний дневной объем транзакций достиг 1,6 миллиарда долларов США [17]. В Uniswap V3 поставщики ликвидности (LP) могут предоставлять ликвидность для любого количества ценовых диапазонов (называемых позициями).

Когда цена остается в этом диапазоне, ликвидность, выделенная для позиции [𝑝𝑎, 𝑝𝑏], будет возмещена за счет комиссии. Если несколько поставщиков ликвидности (LP) распределяют ликвидность в пределах интервала, содержащего правильную цену, каждый LP будет вознагражден пропорционально имеющейся у него ликвидности в данном ценовом диапазоне. На рисунке 1 (красный) показано, как кривая постоянного продукта Uniswap V2 перемещается, чтобы пересечь оси в точках a и b, эти две оси определяются верхним и нижним пределами диапазона цен позиции. Эта вариационная кривая [3] задается следующей формулой:

Перехват a и b может быть вычислен, если принять x или y равным нулю соответственно.

Таким образом, Uniswap V3 поддерживает несколько стратегий распределения ликвидности, и каждая стратегия имеет разные компромиссы. Кроме того, существует стоимость перераспределения ликвидности, которая включает в себя блокирующие транзакции, поэтому будет взиматься плата за газ, поэтому эти расходы должны быть включены в стратегию поставщика ликвидности.

Вклады этой статьи следующие:

(1) формализовать проблему предоставления ликвидности и серию стратегий обеспечения ликвидности, которые мы называем «стратегией сброса ликвидности» (стратегия сброса-LP);

(2) Предоставить три типа стратегий сброса LP для поставщиков ликвидности, которые мы называем равномерными, пропорциональными и оптимальными;

(3) Проанализировать и рассчитать ожидаемую полезность сброса стратегии LP;

(4) Найдите оптимальную стратегию сброса LP на основе исторической цены Ethereum;

(5) Докажите, что пропорциональное распределение является оптимальным для поставщиков LP, склонных к риску, а равномерное распределение является оптимальным для поставщиков LP, не склонных к риску;

(6) Протестируйте оптимальную стратегию сброса LP, чтобы доказать, что при соответствующих условиях провайдер LP, который применяет эту стратегию, получит в 200 раз более высокую рентабельность инвестиций, чем при использовании стратегии V2.

оглавление

Раздел 2 знакомит с протоколом Uniswap V3 и знакомит с концепцией стратегии предоставления ликвидности. Нашей основной заботой является класс стратегии сброса, называемый «𝜏-reset». В третьем разделе представлена марковская модель, которая используется для анализа ожидаемой полезности этого типа стратегии. В разделе 4 представлены три конкретные стратегии обеспечения ликвидности, включая оптимальную стратегию сброса на-reset.

В разделе 5 представлены эмпирические результаты, основанные на исторических данных о ценах Ethereum. Раздел 6 выдвигает и резюмирует вопросы, требующие дальнейшего изучения.

Range Orders

Uniswap V3 вводит в AMM концепцию централизованной ликвидности. Поставщики ликвидности (LP) теперь могут указывать один или несколько диапазонов цен для одного из активов, обеспечивающих ликвидность, вместо всего диапазона цен (0, ∞) Обеспечить ликвидность. Когда цена указанного актива находится в пределах одного из этих интервалов (и только в пределах этого интервала времени), поставщик ликвидности может получать комиссию за транзакцию. Кроме того, если несколько поставщиков ликвидности (LP) распределяют ликвидность по одной и той же цене, каждый из них будет вознагражден пропорционально общей ликвидности, которой они владеют в данном ценовом диапазоне.

Выбирая более концентрированный диапазон, поставщики ликвидности (LP) могут увеличить свою доходность, когда цены остаются в этом диапазоне, но это также увеличит разницу в доходности. Чтобы формализовать его, мы создали набор дискретных моделей интервалов ценовых бункеров, и поставщик ликвидности (LP) выбирает, сколько ликвидности разместить в каждом интервале бинов и когда перераспределить ликвидность.

Определение 2.1 (Подборка). Определим набор bin 𝐵 = {𝑏1, 𝑏2,. . . , 𝑏𝑐,. . .}, где каждая корзина 𝑏𝑖 соответствует диапазону цен [𝑙𝑖, 𝑟𝑖), и они образуют [0, ∞), где 𝑙1 = 0 и 𝑟𝑖 = 𝑙𝑖 + 1 𝑖, ∈ {1, 2. . }. Бункер 𝑏𝑖 соответствует интервалу [𝑙𝑖, 𝑟𝑖). Бин 𝑏𝑐 представляет интервал бункера, содержащий текущую цену актива.

Для остальной части этой работы мы измеряем другой актив пары токенов в единицах одного актива. Например, в пуле USDC / ETH мы используем стабильные единицы USDC для измерения изменчивой цены ETH. Рассмотрим время 𝑡 = 𝑛 И пусть 𝑃𝑛 Обозначит интервал бина, содержащий текущую цену волатильного актива. Стратегия предоставления ликвидности в момент времени 𝑡 = 𝑛 Предоставляет метод определения коэффициента ликвидности, назначенного поставщиком ликвидности (LP) каждому интервалу бинов.

Мы сделали следующие предположения:

(1) Стабильное ценовое распределение. Мы предполагаем следующее ценовое распределение, описывающее, что процентное изменение цены относительно текущей цены является постоянным во времени. Мы использовали 10-минутные исторические данные о ценах Ethereum для эмпирической проверки и обнаружили, что коэффициент корреляции между следующими парами распределения вероятностей составляет ^ 2 = 0,98 (i) Цена ETH выше 300 долларов США и цена ETH ниже 300 долларов США (Ii) Цена ETH с апреля 2018 г. по апрель 2019 г. и цена ETH с апреля 2019 г. по апрель 2020 г.

(2) Фиксированная стоимость перераспределения ликвидности. Мы предполагаем, что стоимость перераспределения ликвидности является фиксированной (фиксированной на 1), а другие значения стандартизированы по отношению к этой стоимости. Например, если поставщик ликвидности выделяет ℓ = 100 единиц ликвидности, это интерпретируется как 100-кратная стоимость перераспределения ликвидности.

(3) Регулярные обновления. Мы предполагаем, что распределение ликвидности поставщика ликвидности (LP) будет регулярно обновляться, и любое перераспределение вступает в силу немедленно. Кроме того, мы считаем, что длительность периода достаточно велика (не менее 10 минут), и задержка передачи по сети не является предметом внимания данной статьи.

(4) Единый поставщик стратегии. Мы предполагаем наличие единственного поставщика стратегии ликвидности и неявно моделируем оставшихся поставщиков для распределения ликвидности по всему диапазону цен, то есть следуем методу обеспечения ликвидности Uniswap V2 (Комментарий переводчика: существует большое количество Позиции LP с разными стратегиями в реальной среде Uniswap V3, поэтому результаты оптимальной стратегии, приведенные в документе, не имеют смысла).

Стратегия предоставления ликвидности

При описании проблемы стратегии обеспечения ликвидности мы сначала определяем стохастический процесс {𝑃𝑛 : 𝑛∈N} цены 𝑃𝑛 во временном индексе 𝑛. Мы моделируем следующее стабильное ценовое распределение, описывая, что изменение цены относительно текущей цены является постоянным во времени, а также постоянным для текущей цены.

С этой целью мы повторно индексируем интервал ценового бина относительно текущей цены. Пусть 𝑏𝑠 обозначает текущий интервал ценового бина и задает его относительный индекс как 𝑏 (0). Пусть 𝑏 (−𝑘) и 𝑏 (𝑘) обозначают K-й интервал бинов слева и справа соответственно. Для множества 𝐵𝑘 = {−𝑘max, −𝑘max + 1,. . . , 0,. . . , 𝑘max}, где 𝑘max — максимально возможное следующее изменение цены. Согласно Гипотезе 1, мы можем записать следующую формулу:

Pr (Pn + 1 = b (k) | Pn = b (0)) = h (k), для k ∈ Bk

Где ℎ (𝑘) — вероятность перемещения k интервалов влево или вправо.

В связи с этим теперь мы можем определить простую стратегию категории предоставления ликвидности.

Определение 2.2. Стратегия сброса ликвидности (стратегия reset-LP) включает в себя:

(1) Интервал бина, включая цену при сбросе, 𝑏𝑠 = 𝑏 (0)

(2) Назначьте 𝐴 (𝑖) ∈ [0, 1], укажите коэффициент ликвидности, назначенный каждому интервалу бинов 𝑏 (𝑖) в 𝐵𝑘.

(3) Условие сброса, которое определяет подмножество интервалов бинов в 𝐵, которое вызывает сброс стратегии. После сброса правило распределения 𝐴 Используется для перераспределения ликвидности с центром на новой цене.

Особый интерес представляет семейство стратегий 𝜏-сброса.

Определение 2.3. Стратегия 𝜏-сброса — это стратегия сброса LP, в которой условия сброса определены таким образом, что только когда цена превышает установленное значение 𝐵𝜏 = {𝑏 (−𝑛𝜏), · · ·, (0), · · · 𝑏 (𝑛𝜏)} 2𝑛𝜏 + 1 непрерывный интервал бункера для сброса.

Иногда мы также используем 𝜏, чтобы представить качество вероятности следующего ценового распределения, охватываемого 𝐵𝜏. Например, если 𝜏 = 0,50, то выбирается как наименьшее число, так что набор 𝐵𝜏 содержит не менее 50% следующего качества вероятности цены.

Иногда мы пишем 𝐵𝜏 для представления набора относительных индексов, соответствующих этому набору интервалов бинов, то есть 𝐵𝜏 = {−𝑛𝜏, · · ·, 0, · · ·}. Использование может быть ясно понято из контекста.

В качестве иллюстрации рассмотрим следующую стратегию.

Пример 1 (фиксированная стратегия) — «Всегда предоставлять ликвидность в пределах ценового диапазона [30 долларов США, 50 долларов США]».

Пример 2 (стратегия равномерного 𝜏-сброса) — «Равномерно распределите ликвидность по серии интервалов бинов с центром от текущей цены 𝑏𝑠. Сбросьте, когда цена выйдет за этот диапазон».

Пример 3 (Стратегия пропорционального-сброса 1) — «Пусть 𝜏 = 0,5, так что содержит средние 50% вероятностного качества следующего распределения цен. Ликвидность распределяется пропорционально вероятности каждого интервала бинов в 𝐵𝜏. Согласно 𝐵𝜏 для сброса «.

Пример 4 (Стратегия пропорционального-сброса 2) — «Пусть 𝜏 = 0,5, так что содержит средние 50% вероятностного качества следующего ценового распределения. Согласно каждому интервалу бинов в середине 90% вероятности качества следующего ценового распределения. Вероятность распределения ликвидности пропорциональна вероятности. Сброс в соответствии с 𝐵𝜏. «

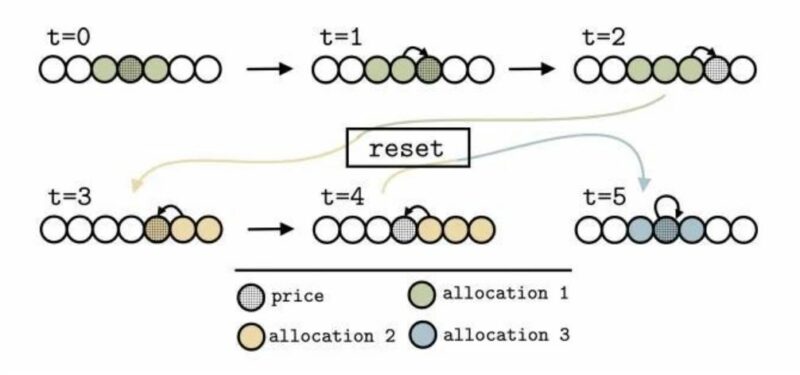

Стратегия равномерного-сброса показана на рисунке 2.

Рисунок 2: Стратегия равномерного-сброса, где определены три непрерывных интервала бинов с центром на текущей цене. Каждый кружок представляет ценовой диапазон, а темный кружок представляет текущую цену каждого временного шага. Как только цена покидает эти три последовательных диапазона ячеек, стратегия «сбрасывается» и перераспределяет ликвидность примерно до текущей цены при сбросе.

Анализ марковской модели

Слегка заинтересованные читатели могут прочитать исходный текст. https://arxiv.org/pdf/2106.12033.pdf

Стратегия предоставления ликвидности

Теперь мы предлагаем три стратегии сброса 𝜏-reset.

Стратегия пропорционального распределения

В этой стратегии поставщик ликвидности (LP) распределяет ликвидность пропорционально вероятности достижения определенного интервала бинов.

Определение 4.1. Эта пропорциональная стратегия соответствует следующим условиям 𝜏-reset Стратегия сброса:

(1) Интервал ценового бина при сбросе стратегии равен 𝑏𝑠;

(2) Наименьший набор непрерывных интервалов ячеек 𝑏𝑠 с центром в учитывает по крайней мере следующее качество вероятности распределения цен 𝜏;

(3) Набор наименьших непрерывных интервалов ячеек 𝐵𝛼 с в качестве центра, который составляет не менее вероятностного качества следующего распределения цен;

(4) Функция распределения

𝐴 (𝑗) ∝ ℎ (𝑗), для 𝑗 ∈ 𝐵𝛼, (14)

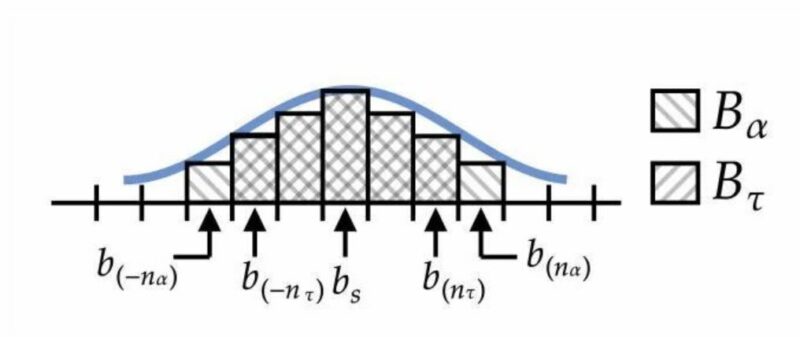

На рисунке 3 показан пример стратегии пропорционального распределения (в случае 𝛼> 𝜏). Если 𝛼 <𝜏, набор из интервалов будет больше, чем набор из интервалов.

Рисунок 3: Пример пропорциональной стратегии 𝜏 Reset, где 𝛼> 𝜏. Высота полосы указывает количество ликвидности в каждом интервале бинов. Когда стратегия сбрасывается в последний раз, цена равна, а следующее распределение вероятности цены отображается синим цветом. Интервалы бинов «альфа» и «тау» показаны на рисунке. В этом случае пять интервалов бинов посередине являются частью 𝐵𝛼 и 𝐵𝜏.

Стратегия равномерного распределения

В этой стратегии поставщик ликвидности (LP) распределяет ликвидность равномерно по набору интервалов бинов.

Определение 4.2. Стратегия равномерного распределения представляет собой стратегию сброса с 𝜏 сброса при следующих условиях:

(1) Интервал ценового бина при сбросе стратегии равен 𝑏𝑠.

(2) Набор непрерывных интервалов бинов 𝐵𝜏 ⊂ 𝐵;

(3) Набор непрерывных интервалов бинов, 𝐵𝛼 ⊂ 𝐵;

(4) Функция распределения

𝐴 (𝑗) = 1 / (2𝑛𝛼 + 1), для 𝑗 ∈ 𝐵𝛼, (15)

Где 𝑛𝛼 — количество интервалов бинов в 𝐵𝛼.

Оптимальная стратегия ликвидности

В этой стратегии поставщик ликвидности (LP) оптимально распределяет ликвидность по набору интервалов интервалов для набора заданных непрерывных интервалов интервалов (в стратегии сброса 𝜏-reset).

Определение 4.3. Оптимальная стратегия ликвидности определяется как:

(1) Интервал ценового бина при сбросе стратегии равен 𝑏𝑠;

(2) Набор непрерывных интервалов бинов 𝐵𝜏 ⊂ 𝐵;

(3) Набор непрерывных интервалов бинов, 𝐵𝛼 ⊂ 𝐵;

(4) Функция распределения 𝐴, которая является решением задачи оптимизации ликвидности, определяется как

max Eu (A) = ∑ Pr (Pn + 1 = b (j)) • UA (j)

A∈RB𝛼 𝑗∈𝐵𝛼

s.t. ∑ A (j) = 1

𝑗∈𝐵𝛼

A (j) ≥ 0 для 𝑗 ∈ 𝐵𝛼.

Ограничение указывает, что (i) вся ликвидность была распределена, и (ii) ликвидность, распределенная для каждого интервала бинов, неотрицательна.

Если есть внутреннее решение, задача оптимизации может быть получена методом множителя Лагранжа (множитель Лагранжа) для получения стандартного решения. Затем используйте следующую формулу, чтобы охарактеризовать программу:

UA´ (j) • Pr (Pn + 1 = b (j)) = UA´ (k) • Pr (Pn + 1 = b (k))

Для всех 𝑗, 𝑘 ∈ 𝐵𝛼 и ограничений

∑ A (j) = 1

𝑗∈𝐵𝛼

а также

𝐴 (𝑗) ≥ 0 для 𝑗 ∈ 𝐵𝛼.

На практике мы используем метод SLSQP [9] для решения этой задачи оптимизации с ограничениями.

Измеряйте эффективность стратегии на основе исторических цен

Для изучения описанной выше стратегии обеспечения ликвидности мы использовали данные о ценах ETH с марта 2018 г. по апрель 2020 г. (всего 100 000 наблюдений) и смоделировали доходность различных стратегий распределения ликвидности.

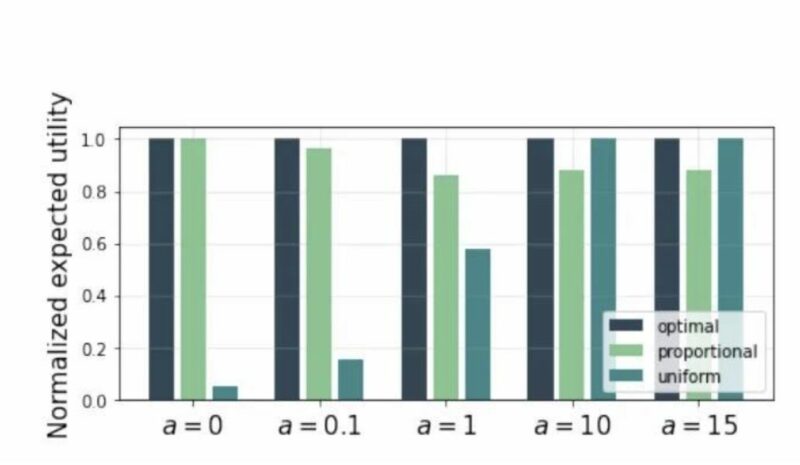

На рисунке 4 сравнивается эффективность оптимальных, пропорциональных и единообразных стратегий-сброса для различных предпочтений риска. В каждом случае мы определяем как минимальное значение, такое, что содержит не менее 50% вероятностного качества следующего ценового распределения.

В нейтральных к риску (= 0) ситуациях и ситуациях с низким уровнем риска (например, 𝑎 = 0,1) стратегия пропорционального распределения почти оптимальна, с = 0,14 и 𝑎 = 0,74, соответственно. В ситуациях с высоким риском (например, = 10) стратегия равномерного распределения близка к оптимальной, в то время как для поставщиков ликвидности, которые крайне не склонны к риску (например, = 15), оптимальным решением является полностью равномерное распределение .

Для нейтральных к риску агентов (𝑎 = 0) они предпочитают меньший 𝜏, потому что они хотят обновлять свою конфигурацию чаще. Для поставщиков ликвидности с более высокой степенью неприятия риска (например, 𝑎 = 3) они предпочитают больший 𝜏 И, как следствие, больше интервалов бинов, чтобы диверсифицировать свою ликвидность и уменьшить получаемое ими вознаграждение. Разница.

Рисунок 4: Оптимальное, оптимальное соотношение различных предпочтений риска (значение) и ожидаемой полезности единой стратегии распределения. В случае низкого уровня неприятия риска (например, 𝑎 = 0, 0,1 и 1) эффективность стратегии пропорционального распределения значительно выше, чем у равномерного распределения. При более высоком уровне неприятия риска (например, = 10 или = 15) равномерное распределение является оптимальной стратегией.

Сравнение с Uniswap V2

Кроме того, мы также можем сравнить указанную выше стратегию распределения ликвидности Uniswap V3 с Uniswap V2 с помощью исторических данных о ценах.

Напомним, что в Uniswap V2 поставщики ликвидности (LP) не могут указывать диапазон цен ликвидности, который они хотят предоставить.

Рисунок 5: Бэктестинг с использованием исторических данных о ценах Ethereum 𝜏 = 0,5 Лучшая стратегия сброса-сброса. Красная линия представляет ширину интервала Bin для каждого временного шага, а синяя линия представляет ширину интервала Bin. По сравнению с обеспечением ликвидности равномерно в пределах ценового диапазона (распределение Uniswap V2), благодаря этой оптимальной стратегии распределения полезность, получаемая LP, увеличивается в среднем в 230 раз.

Для поставщиков ликвидности, которые могут избежать рисков (𝑎 = 0,1), оптимальная стратегия предоставления ликвидности 𝜏-reset в 230 раз более эффективна, чем стратегия Uniswap V2.

Заключение

В данной статье обсуждается вопрос стратегии обеспечения ликвидности, обусловленный соглашением Uniswap V3. Мы предложили стратегию сброса 𝜏-reset и обрисовали в общих чертах методику анализа и расчета их ожидаемой полезности. Мы описываем три различных реализации этой стратегии и сравниваем их эффективность с историческими данными ETH. Учитывая интервал Bin и следующее ценовое распределение, мы можем найти оптимальную стратегию 𝜏 Reset. Тестируя нашу стратегию на исторических данных о ценах, мы обнаружили, что ожидаемая полезность оптимальной стратегии 𝜏-сброса — это полезность стратегии Uniswap V2 Более 200 раз.

Мы надеемся, что эта работа может стать первым шагом в формализации и сравнении эффективности этих стратегий. Упомянутая здесь структура представляет собой лишь подмножество всего пространства стратегий, а более богатые категории стратегий также изменят распределение ликвидности и стратегии сброса на основе недавних изменений цен.

Будет интересно изучить вопрос предоставления ликвидности в контексте нескольких поставщиков ликвидности (LP), как и стратегическое эмпирическое исследование, проведенное на Uniswap V3.

Кроме того, существует интересная связь на макроуровне между Uniswap V3 и платой за газ. Если плата за газ низкая, поставщик ликвидности (LP) будет чаще обновлять свои позиции, что может вызвать рост стоимости газа. Однако SheepDex имеет почти ту же систему заказа диапазонов, что и v3, и построен на цепочке BSC, поэтому его затраты на газ будут незначительными, и LP смогут реализовать свою стратегию и получить больше вознаграждений, улучшив ее.

Сайт SheepDex: https://sheepdex.org/

SheepDex в Твиттере: https://twitter.com/SheepDex

SheepDex Telegram: https://t.me/SheepDex

А вы знали, что у нас есть Telegram?

Подписывайтесь, если вы ценитель красивых фото и интересных историй!

История Николая Кобелькова, или Как русский без рук и без ног стал австрийским миллионером

История Николая Кобелькова, или Как русский без рук и без ног стал австрийским миллионером

"Одежда по размеру? Не слышали!"

"Одежда по размеру? Не слышали!"

Жук из 2,5 миллиона бисерин, прозрачный Pontiac и машина из фильма: 22 автомобиля, которые ...

Жук из 2,5 миллиона бисерин, прозрачный Pontiac и машина из фильма: 22 автомобиля, которые ...

"Были люди в наше время": ретрофотографии родителей, которые круче своих детей

"Были люди в наше время": ретрофотографии родителей, которые круче своих детей

Эти 19 фотографий подтверждают, насколько же удивителен наш мир

Эти 19 фотографий подтверждают, насколько же удивителен наш мир

Юность Америки на фотографиях школьного учителя Иосифа Сабо

Юность Америки на фотографиях школьного учителя Иосифа Сабо

20 фото, сделанных в самый подходящий момент

20 фото, сделанных в самый подходящий момент

7 раз избежал смерти и сорвал джекпот на миллион: кто он, самый везучий человек в мире?

7 раз избежал смерти и сорвал джекпот на миллион: кто он, самый везучий человек в мире?

"Резолют": история главного стола США, который был кораблем и служил 28 президентам

"Резолют": история главного стола США, который был кораблем и служил 28 президентам

Странная история Берта Мартина, изгнанного из тюрьмы за аморальное поведение

Странная история Берта Мартина, изгнанного из тюрьмы за аморальное поведение